创新开展碳交易压力测试 强化金融机构风险管理

来源:北交所网站 时间:2022-08-30 14:13 【打印】

创新开展碳交易压力测试 强化金融机构风险管理

——工商银行火电行业碳交易压力测试案例

随着全球经济社会的发展,碳交易已成为各国应对气候挑战、实现减排目标的重要途径。商业银行碳交易压力测试的实施,在有效测算碳市场发展对相关行业影响程度的同时,也为商业银行等金融机构识别和量化风险提供全套创新管理工具。为深入分析企业环境成本内部化对商业银行风险的影响,北京绿色交易所与中国工商银行联合开展了基于火电行业的碳交易压力测试,此举对商业银行识别、评估信贷资产信用情况具有重要的指导意义,在为商业银行风险管理提供新思路的同时,也为企业绿色金融创新发展提供强大助力。

助力减排行动 碳交易风险压力测试势在必行

长期以来,人为原因导致的气候变化,对地球生态系统、粮食生产、公共卫生和安全都带来持久而广泛的影响。我国作为气候行动的积极推动者和坚定践行者,早在2014年11月发布《中美气候变化联合声明》时就明确提出,中国计划2030年左右二氧化碳排放达到峰值且将努力早日达峰;根据2015年《中美元首关于气候变化的联合声明》,中国将于2017年启动全国碳排放权交易市场。在这一背景下,采取有效措施降低碳排放成为重要课题。

降低碳排放需要通过具体行动来推进,其中关键路径是通过碳排放权交易(以下简称碳交易)等定价措施,将温室气体减排的成本“内部化”至企业成本结构之中,最终通过改变企业行为,推动经济社会生活的低碳转型。世界银行报告显示,截至2019年,全球已有约60多个国家和地区实施或计划实施碳定价机制,覆盖了约110亿吨碳当量排放,占全球温室气体排放总量的20%,碳交易市场保持快速发展的势头。我国碳市场建设近年来也在稳步推进,2012年,国家发改委出台《温室气体自愿减排交易管理暂行办法》,正式建立起了中国核证自愿减排量(Chinese Certified Emission Reduction, CCER)交易体系;2013年,国家发改委批准的北京、上海、天津、重庆、湖北、广东和深圳等七省市碳排放权交易试点相继开市;2016年,四川、福建两个非试点地区也启动交易;2015年,中国政府在《中美元首关于气候变化的联合声明》及巴黎气候大会承诺,中国计划于2017年启动全国碳排放交易体系,2017年底国家发改委宣布正式启动全国碳排放权交易体系,2021年7月生态环境部正式启动全国碳排放权交易市场上线交易。

碳交易对企业和金融机构的影响日益显著。一般来说,在交易之前,有关政府部门将规定时期内的碳排放权分配给重点排放企业(以下简称控排企业)等单位。对于企业来说,在取得碳排放权配额之后,可以在碳市场上进行交易。一方面,当实际碳排放低于配额时,可以将剩余的配额在碳市场出售;另一方面,当实际碳排放超过配额时,需要从市场上购买其他企业富余的配额,但是,这将提高部分高排放企业的经营成本,可能影响其经营业绩进而降低偿债能力,增加银行贷款的信用风险。由此可见,在碳交易过程中,企业与金融机构均会存在一定风险因素,需要通过有效的风险管理工具加以识别、评估和分析,而压力测试则是解决上述问题的有效途径之一。

传统压力测试是在特定甚至是极端情景下,考察金融机构资产、负债、利润、资本金等财务指标的表现情况,可以通过设定灵活的情景,直接考察极端风险发生时金融机构可能产生的损失。碳交易压力测试则是借鉴传统压力测试的思路,探索金融机构在碳交易机制下可能面临的风险,进而开展量化评价的一种方式。为深入分析企业环境成本内部化对商业银行风险的影响,北京绿色交易所充分发挥自身专业优势,积极探索为商业银行开展碳交易压力测试相关服务。

发挥北京绿色交易所经验优势 助力碳交易压力测试

考虑到火电行业是碳排放的重点领域,未来纳入全国碳排放权交易市场后将面临碳交易直接带来的成本压力,并会通过信贷资产向商业银行进行风险传导。为了对这种潜在风险进行测试和评估,2019年,中国工商银行现代金融研究院(以下简称工商银行)与北京环境交易所(2020年更名为北京绿色交易所)决定联合成立课题组,开展《碳交易对商业银行信用风险的影响——基于火电行业的压力测试研究》项目,综合全球及我国碳市场发展进程、我国火电行业客户特征,发挥课题组专家丰富的实践经验,从信贷市场的碳价风险传导角度,全面分析因碳价变动导致控排企业成本增加的情况,进而评估对商业银行信贷资产违约风险的影响程度。

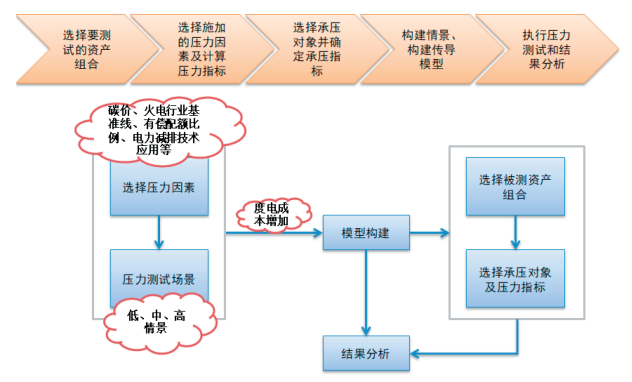

图1:基于火电行业的压力测试研究课题成果

本次开展的火电行业碳交易压力测试研究,在工商银行此前开展的商业银行环境风险压力测试研究的基础上,选定了最具代表和现实意义的情景,基于工商银行的实际数据,按五步法进行测算分析:第一步,选择需要测试的火电企业客户资产组合;第二步,选择碳价水平、行业基准线、有偿配额比例以及电力减排技术应用等主要压力因素,在低、中、高三种压力情景下计算出承压指标“度电成本增加值”;第三步,选择商业银行的承压对象并确定承压指标;第四步,结合碳交易压力测试情景,构建度电成本对商业银行的压力传导模型;第五步,执行商业银行火电行业信贷资产的压力测试,进行结果分析。通过以上五个步骤,有效打通碳交易机制至商业银行之间风险传导的链路。

图2:火电行业碳交易压力测试研究基本流程

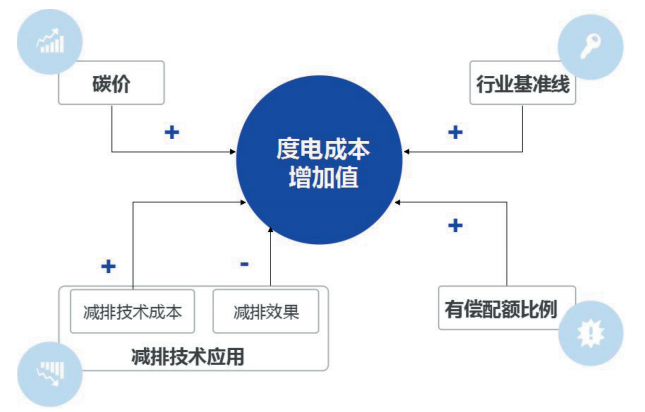

在压力因素选择方面,经过系统分析和大量走访调研,针对碳交易对火电行业控排企业的风险压力,课题组最终确定了四项压力因素:一是碳价,碳价高低直接决定企业的购碳成本;二是行业基准线,行业基准线界定了行业的平均减排成本,是配额分配的重要依据;三是配额有偿分配的比例,在配额从免费发放向有偿分配过渡的过程中,有偿分配比例的高低直接决定企业成本;四是减排技术应用,不同减排技术路线及应用程度带来的成本压力不同,要充分考虑可能存在的较大差异。在压力指标确定方面,课题组通过评估量化碳价、行业基准线、碳配额有偿分配比例、减排技术应用等压力因素对企业的影响程度,结合火电行业特点及工商银行火电行业客户现状,确定以“度电成本增加值”作为压力指标。

图3:火电企业度电成本增加值测算逻辑

值得关注的是,课题组创新采用“财务传导模型”进行压力测试。由于构建碳价压力传导模型是碳交易压力测试的核心,需要综合考虑碳价风险对商业银行资产负债表、现金流量表和损益表等诸多方面的影响,并从成本、收益、风险等多个角度模拟和构建风险传导路径。课题组采用“自下而上”的方法,全面分析碳价因素对企业财务状况的主要影响,根据财务报表的勾稽关系推算压力情景下新的财务报表,结合工商银行客户评级模型得出压力情景下企业信用等级和违约概率的变化情况,以及违约概率与不良率的关系,最终得出火电行业在压力情景下的不良率增长情况。

压力测试的结果显示,虽然碳减排可能将会对火电行业信用风险产生一定影响,但对工商银行的风险影响整体是可控的,部分火电企业还可以通过碳交易获利,据测算,在轻、中、重三种压力情景下,通过碳市场获利的客户比例分别可以达到37.27%、24.85%和11.22%。本次碳交易压力测试的成功实践,为控排企业与金融机构深入了解和参与全国碳市场、为绿色经济发展和金融风险管理提供了有益借鉴。该成果已在2019年中国金融学会绿色金融专业委员会年会和UNEP亚太绿色金融圆桌论坛发布。

绿色金融跨界协同创新 助力金融机构强化风险管理

北京绿色交易所与工商银行通过专业的协同创新研究,形成“碳交易压力测试以及行业影响测算模型”,既有理论创新,又具实践价值,在国内外相关研究中处于前沿地位,为相关政策的制定以及金融机构风险的量化提供有效支撑。

首先,科学精准地评估信用风险。通过系统分析碳交易压力测试的各项影响因素,构建出碳交易压力测试情景分析的逻辑框架和理论模型,打通了“碳交易-企业-银行”的压力传导路径,科学评估了碳交易对企业和金融机构经营产生的影响,量化信用风险程度。

其次,研究方法具有较强的延伸性。火电行业已被纳入首批参与碳交易的行业范畴,以火电行业为例开展的实证研究,随着纳入碳交易的行业范围逐步扩容,相关的研究思路和方法具有较强的延伸性,可以被金融机构广泛运用于其他相关行业。

最后,实现低碳服务与绿色金融的跨界创新。北京绿色交易所作为综合性环境权益交易机构,结合自身在环境权益交易、绿色公共服务、低碳发展服务和绿色金融服务以及应对气候变化、碳交易政策研究、试点碳市场建设运营方面的丰富经验,与工商银行密切合作、各展所长,实现了跨界合作的良好效果。

在“碳中和”之路上,碳交易压力测试作为绿色金融的重要创新应用工具,为金融机构提供量化环境风险的方法,从而可以及时对环境风险较为突出的高碳企业采取合理的风险管控措施,实现前瞻性的风险防控。可以预见,将碳交易压力测试纳入到金融机构全面风险管理中来,将对加强环境风险管理、制约高碳项目投资、引导金融资源投向绿色低碳领域、促进金融稳定具有十分重要意义。

为环境权益定价,为低碳发展赋能。服务北京低碳城市发展、服务国家生态文明建设、服务全球应对气候变化是北京绿色交易所的重要使命。随着碳交易市场的不断完善,北京绿色交易所将以碳交易压力测试研究为契机,进一步探索绿色金融创新工具,助力更多的金融机构强化金融风险管理,为经济社会绿色低碳发展提供坚实基础,实现经济效益、社会效益、生态效益的同步提升,为更好地推进落实金融支持“双碳”贡献力量。

京公网安备 11010202000659号

京公网安备 11010202000659号